WCG MARKETS:通胀之下,如何调整贵金属的投资逻辑?

贵金属的核心投资逻辑就是避险,但是风险多种多样,贵金属究竟规避的是什么风险?贵金属规避的风险主要是恶性通胀风险、信用风险和流动性风险。

第一,对冲恶性通胀风险。在大多数人的认知中,通货膨胀幷不是好事,事实上,温和通胀往往代表经济健康。实际上真正令人担心的是“恶性通货膨胀”,也就是通胀脱离了央行的控制,其增长水平超过了经济的增长水平,最终吞噬了经济发展的成果。在这种情形下,货币贬值,失去竞争力,而流通性最好的就是贵金属资产。所谓乱世藏黄金就是这个原因。

第二,对冲信用风险。对于信用风险来说,更多考量的是国家信用风险。当今世界,各国政府以国家信用为基础发行法定货币(法币),幷以此构建了复杂的金融系统。但是一旦金融系统出现动荡,导致国家信用以及法币遭受质疑或者破产时,贵金属作为历史上货币的等价物,会发挥关键作用,可以作为最终等价物代替货币工作。一旦我们开始质疑手中货币的信用,贵金属也就出现了它的投资价值。

第三,对冲流动性风险。次贷危机的经验告诉我们,在危机中股市、商品、债券这三者均出现大跌,此时贵金属的货币替代属性又一次得到了体现。因为贵金属能够通过快速抛售获取流动性现金。而一旦流动性风险结束,空头回补,又会推升贵金属价格。

以上三种风险往往会在危机爆发时同时或者先后出现,一旦这种避险意识得到一致性预期,贵金属价格就会快速上涨。另一方面,由于贵金属产能限制,供应无法及时匹配需求,就会造成不断的正反馈,避险需求越大,越买不到,价格越高,买入的人也越多。因此贵金属往往会在短时间内出现极端趋势行情。

当危机逐步解决,经济开始复苏时,市场的避险需求减弱,同时前期因为价格高涨而引发的供应端扩产的产能逐步释放,又逐步形成负反馈,引发贵金属下跌。因此,从长逻辑看,我们投资贵金属需要关注全球主要经济体的经济状况,提前判断危机的爆发与解决,核心指标是主要经济体国债长短利差与信用利差的变化。从中短线的交易逻辑看,更多关注市场真实的利率水平,也就是名义利率减去通胀,这个指标是贵金属最重要的锚,直接反应了通胀与经济增长的关系。

以上资讯由WCG MARKETS提供

WCG Markets Limited 是一家领先的国际金融服务商,确保客户资金安全得到全面保障。

WCG的使命是为投资者提供更多元、安全、透明、公平的交易环境,透过WCG的优质服务进入全球的金融市场。

WCG永远都是您的明智之选

WCG跟随时代不停进步,为此我们坚持投资最新科技,不仅能让稽核与开户速度变得更加快速,更提供了便捷的支付系统及出入款服务给所有的客户。

我们使用最新的桥接科技连接MT4和顶级流通性提供商,让客户能够在外出行时进行交易,幷且立即对市场活动新闻和数据做出反应,为坚持我们公平公正的核心原则,我们确保全自动执行客户交易。同时我们也非常重视客户的交易体验,WCG的团队会为您随时提供一对一的客户服务,让您享有全球最好的交易环境。

延伸 · 阅读

- 2024-11-14影目X系列AI眼镜亮相,紫光展锐W517芯片引领智能穿戴革命

- 2024-11-13树立医者典范 礼赞大医精诚 访国宝级中医—周培富

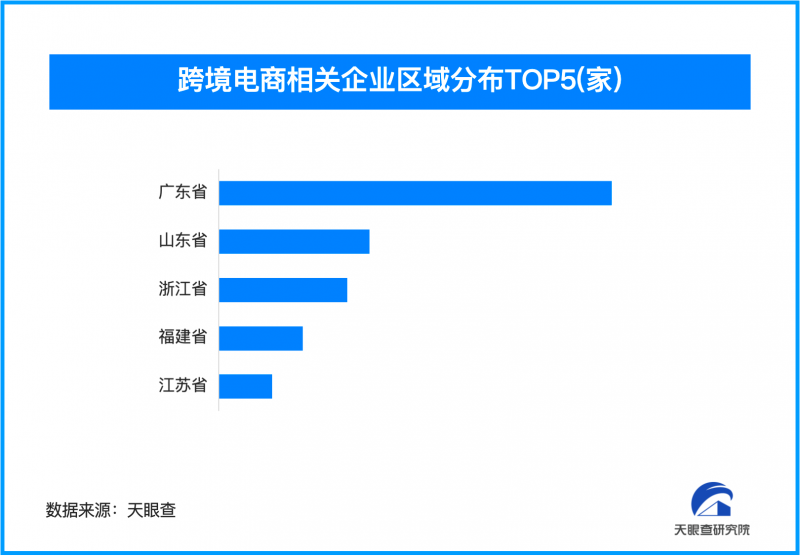

- 2024-11-13跨境电商海外“爆单”加速 包邮的风吹到了海外

- 2024-11-12《华大严选基因的传奇:从创立到引领行业的辉煌历程》

- 2024-11-12《华大严选生物基因科技有限公司:引领基因科技前沿》

- 2024-11-12见证实力:华大严选基因如何成为行业标杆品牌